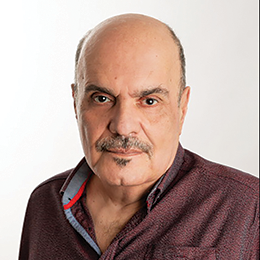

Αθανάσιος Βαμβακίδης: Ανέφικτη η έξοδος στις αγορές

Δεν βλέπει σύντομα λύση στο ελληνικό χρέος ο διευθύνων σύμβουλος, επικεφαλής Ευρώπης της Bank of America Merrill Lynch

Απίθανη θεωρεί την έξοδο της χώρας μας στις αγορές χωρίς προηγουμένως τα ελληνικά ομόλογα να έχουν ενταχθεί στο πρόγραμμα ποσοτικής χαλάρωσης της Ευρωπαϊκής Κεντρικής Τράπεζας ο Αθανάσιος Βαμβακίδης, διευθύνων σύμβουλος, επικεφαλής Ευρώπης της Bank of America Merrill Lynch, μιλώντας στο «ΜoneyΡro».

«Είναι απίθανο χωρίς το πρόγραμμα της EKT. Ακόμα και με αυτό, η έξοδος στις αγορές θα είναι μόνο μια πρόγευση, όπως το 2014», σημειώνει χαρακτηριστικά και συνεχίζει λέγοντας: «Ακόμα κι αν μπορεί, το κόστος δανεισμού θα είναι πολύ υψηλότερο, κάνοντας έτσι το ελληνικό χρέος μη βιώσιμο». Ο ίδιος επισημαίνει επίσης ότι με τα έως τώρα δεδομένα δεν είναι εφικτή μια λύση για το χρέος στο Εurogroup της 15ης Ιουνίου.

Πιστεύετε ότι θα μπορέσουμε να πάρουμε μια καλή συμφωνία για το χρέος στο Eurogroup του Ιουνίου, που θεωρείται καθοριστική εξέλιξη για το μέλλον της ελληνικής οικονομίας;

Η Ελλάδα έχει εκπληρώσει τα περισσότερα προαπαιτούμενα για την αξιολόγηση και δεν περιμένω να υπάρξει πρόβλημα με αυτά που απομένουν. Ωστόσο, το Διεθνές Νομισματικό Ταμείο και οι Ευρωπαίοι πιστωτές διαφωνούν στις βασικές παραμέτρους για την ελάφρυνση του χρέους, στις οποίες περιλαμβάνονται οι μακροπρόθεσμοι δημοσιονομικοί στόχοι, οι μακροπρόθεσμοι δείκτες ανάπτυξης και το επιτόκιο του ESM. Το ΔΝΤ ζητά χαμηλότερο πρωτογενές πλεόνασμα στους στόχους και σταθερό επιτόκιο σε χαμηλά επίπεδα. Προφανώς, η πρότασή του «υπερθεματίζει» υπέρ της Ελλάδας, υπονοώντας ουσιαστική ελάφρυνση του χρέους με όρους παρούσας αξίας, η οποία με τη σειρά της είναι πολύ δύσκολο να γίνει αποδεκτή από τους Ευρωπαίους πιστωτές.

Είναι εφικτή μια έξοδος της ελληνικής οικονομίας στις αγορές;

Είναι απίθανο χωρίς το πρόγραμμα της ΕΚΤ. Ακόμα και με αυτό, η έξοδος στις αγορές θα είναι μόνο μια πρόγευση, όπως το 2014. Δεν πιστεύουμε ότι η Ελλάδα μπορεί να βασιστεί μόνο στις αγορές για τις ανάγκες δανειοδότησής της φέτος ή του χρόνου. Ακόμα κι αν μπορεί, το κόστος δανεισμού θα είναι πολύ υψηλότερο, κάνοντας έτσι το ελληνικό χρέος μη βιώσιμο.

Μπορούν τα ελληνικά ομόλογα να ενταχθούν άμεσα στο QE της ΕΚΤ, αν δεν πάρουμε μια καλή απόφαση για το χρέος στο Eurogroup του Ιουνίου;

Αυτή είναι η πιο σημαντική ερώτηση στις αγορές για την Ελλάδα αυτή τη στιγμή. Η ΕΚΤ μπορεί εύκολα να το αποφύγει αυτό, ακόμα κι αν υπάρξει συμφωνία για το χρέος, απλά υποστηρίζοντας ότι το χρέος θα γίνει βιώσιμο μόνο μετά από πραγματική ελάφρυνσή του, η οποία είναι μετά το 2018. Σε εκείνο το σημείο η Ελλάδα θα μπορούσε να είναι υποψήφια για το QE, αλλά δεν θα μπορούσε να συμμετάσχει. Σε ένα πιο θετικό σενάριο, η ΕΚΤ θα μπορούσε να συμπεριλάβει την Ελλάδα στο QE αν η συμφωνία για το χρέος είναι λεπτομερής και πιστευτή, κάτι που και το ΔΝΤ ζητά. Ο κίνδυνος είναι ότι το Ταμείο θα συμβιβαζόταν και θα συμφωνούσε σε κάτι που δεν είναι αρκετά καλό για την ΕΚΤ. Δυστυχώς, η τελική απόφαση για τη συμμετοχή της Ελλάδας στο QE δεν έχει να κάνει με την Ελλάδα.

Η καθυστέρηση της αξιολόγησης και η ασάφεια γύρω από τα μέτρα ελάφρυνσης του χρέους πιστεύετε ότι θα επηρεάσουν τις ελληνικές τράπεζες;

Η καθυστέρηση στην αξιολόγηση του προγράμματος έχει επιφέρει μικρότερη ανάπτυξη φέτος σε σχέση με τις προβλέψεις και ακόμη επιπλέον καθυστέρηση στην υλοποίηση της δομής που θα επιτρέψει στις ελληνικές τράπεζες να ασχοληθούν με τα πολλά μη εξυπηρετούμενα δάνεια. Αυτό έχει ως αποτέλεσμα την αύξηση των μη εξυπηρετούμενων δανείων και την απώλεια ακόμη περισσότερων καταθέσεων από τις τράπεζες.

Πώς κρίνετε τις αποτιμήσεις των ελληνικών τραπεζών; Είναι φθηνές ή ακριβές;

Εξαρτάται. Αν η Ελλάδα δεν συμμετάσχει στο πρόγραμμα QE της ΕΚΤ, σύντομα, τα ελληνικά περιουσιακά στοιχεία θα είναι σε χαμηλότερη τιμή. Ωστόσο, αν το πρόγραμμα και η εφαρμογή των μεταρρυθμίσεων βελτιωθούν και η οικονομία ανακάμψει, τότε τα ελληνικά περιουσιακά στοιχεία και οι τράπεζες μπορούν να καταφέρουν μία από τις υψηλότερες τιμές στα χρόνια που έρχονται. Η Ελλάδα παραμένει στόχος κερδοσκοπικού εμπορίου. Οι μεταρρυθμίσεις θα προσελκύσουν αληθινές επενδύσεις, καλυτερεύοντας ταυτόχρονα και τις εμπορικές αξίες.

Τέσσερα βήματα για τα «κόκκινα» δάνεια

Θεωρείτε ότι μπορεί να αντιμετωπιστεί το φαινόμενο των «κόκκινων» δανείων αποτελεσματικότερα πλέον και να επιτευχθεί ο στόχος για μείωσή τους κατά 40% έως το 2019;

Είναι εφικτό, αλλά φιλόδοξο. Τουλάχιστον η απαιτούμενη δομή υπάρχει. Τώρα, όλα εξαρτώνται από την εφαρμογή. Εγώ θα έδινα έμφαση σε τέσσερα σημεία. Είναι σημαντικό πρώτα να σταματήσει η αιμορραγία και να σταθεροποιηθούν τα «κόκκινα» δάνεια. Αυτό προϋποθέτει όχι άλλη άσκοπη καθυστέρηση στην εφαρμογή του προγράμματος, που κρατάει πίσω την οικονομική εξυγίανση. Δεύτερον, θα πρέπει να διαχειριστούμε τις προσδοκίες και να καταλάβουμε ότι είναι ένας μαραθώνιος, βασισμένος στις εμπειρίες των άλλων χωρών, αλλά πρέπει να κινούμαστε προς τη σωστή κατεύθυνση. Τρίτον, δεν θα υπάρξει καμία παρατεταμένη ανάπτυξη αν οι τράπεζες παραμένουν στην κατάσταση «ζόμπι» που είναι τώρα.

Το να τις βοηθήσουμε να καθαρίσουν το χαρτοφυλάκιό τους είναι βασική προϋπόθεση για επενδύσεις και ανάπτυξη στην Ελλάδα. Τέλος, χρειάζεται να συνειδητοποιήσουμε ότι δεν πρέπει να προστατεύουμε και τους κακοπληρωτές δανειολήπτες, από τη μια πλευρά, και τους καταθέτες και ταυτόχρονα να περιμένουμε από τις τράπεζες να στηρίξουν την οικονομία με επιπλέον πίστωση. Υπάρχουν εμπορικές συναλλαγές εδώ, που η Ελλάδα πρέπει να λάβει υπόψη.