Πλειστηριασμοί «Ώρα Μηδέν»: Τι ισχύει για την πρώτη κατοικία και τους ευάλωτους δανειολήπτες (Infographic)

Γιατί κυβέρνηση και Τράπεζα της Ελλάδος πιέζουν τους servicers για ρυθμίσεις

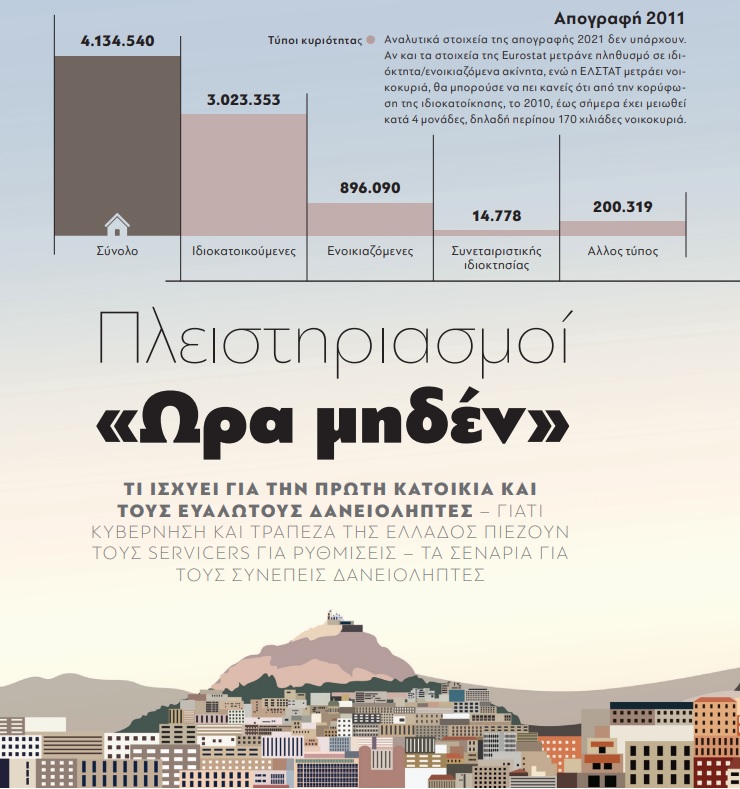

Mετά το σοκ του κορονοϊού, που επέβαλε τους δικούς του κανόνες και «πάγωσε» υποχρεώσεις και βάρη για μία διετία, προσγειωνόμαστε στη σκληρή πραγματικότητα των «πληγών» που άνοιξαν στη δεκαετή οικονομική κρίση.

Ως εκ τούτου, όποιος δηλώνει ότι πέφτει από τα σύννεφα για τους πλειστηριασμούς και τα «σφυριά» που χτυπάνε ασταμάτητα ακόμα και την πρώτη κατοικία είτε ζούσε σε άλλη χώρα την προηγούμενη επταετία των σκληρών νομοθετημάτων για τη διαχείριση των «κόκκινων» δανείων είτε είναι αφελής είτε, απλά, ψεύδεται. Η ηλεκτρονική πλατφόρμα για τους πλειστηριασμούς λειτούργησε σαν καθρέπτης της σκληρής πραγματικότητας.

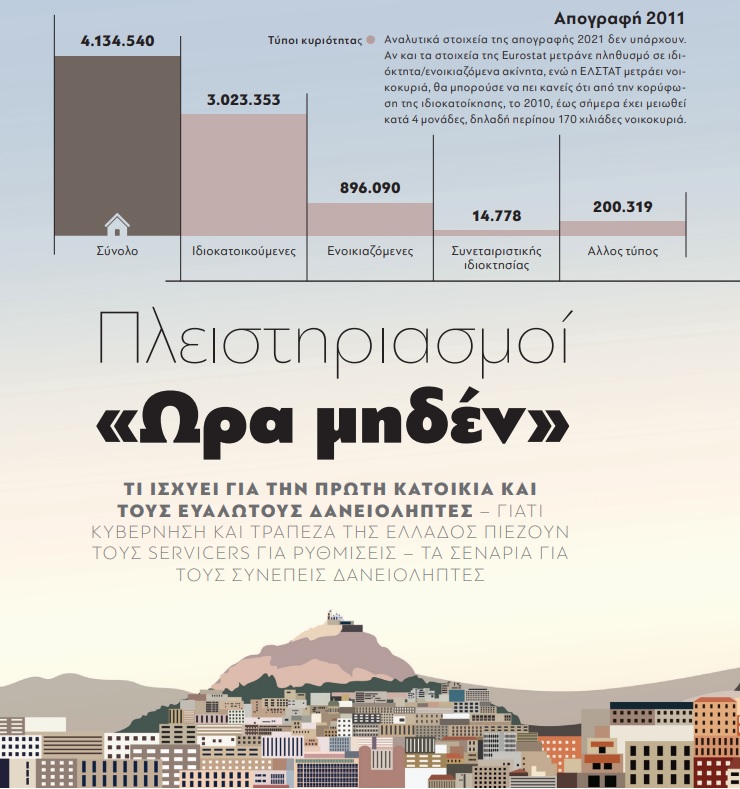

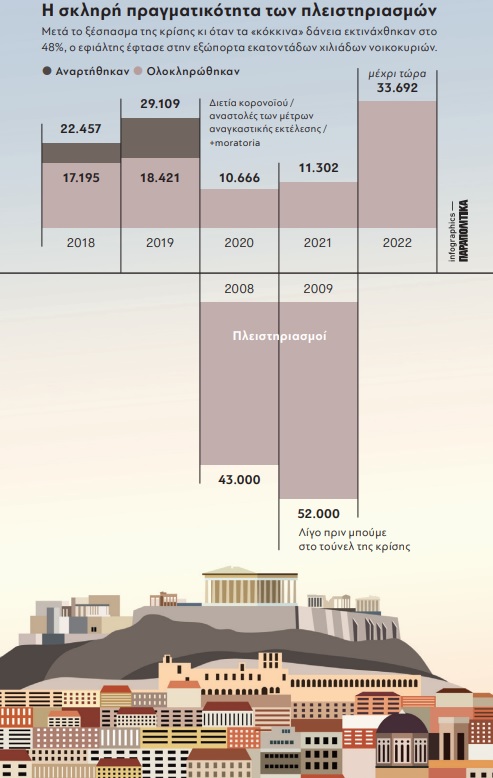

▶ Το 2018 αναρτήθηκαν 22.457 προγράμματα και ολοκληρώθηκαν 17.195

▶ Το 2019 αναρτήθηκαν 29.109 προγράμματα και ολοκληρώθηκαν 18.421

▶ Το 2020 και το 2021, δηλαδή τη διετία του κορονοϊού, με τις αναστολές των μέτρων αναγκαστικής εκτέλεσης και τα moratoria με τις τράπεζες, ολοκληρώθηκαν 10.666 προγράμματα και 11.302 αντιστοίχως

▶ Και φτάνουμε στο 2022, όταν η μεταCovid εποχή συνοδεύεται από την ολοκλήρωση (μέχρι τώρα) 33.692 πλειστηριασμών. Οι πληροφορίες λένε ότι δεν αναζητείται κάποια... μαγική συνταγή, μια νέα ρύθμιση ή διάταξη που θα λειτουργήσει σαν «από μηχανής θεός», αφού το βασικό -που είναι η εφαρμογή των υποχρεώσεων τραπεζών και διαχειριστών- δεν έχει ακόμα επιτευχθεί.

Οποιος παρακολούθησε, μάλιστα, τις παρεμβάσεις των τελευταίων εβδομάδων του Χρ. Σταϊκούρα αντιλαμβάνεται ότι η πίεση της κυβέρνησης προς τα πιστωτικά ιδρύματα και τους servicers θα γίνει ασφυκτική. «Τι έπρεπε να κάνουν οι τράπεζες και οι servicers; Οχι μόνο διμερείς ρυθμίσεις, αλλά έπρεπε να τρέξουν πολύ πιο γρήγορα στον εξωδικαστικό μηχανισμό ρύθμισης οφειλών. Δεν κινήθηκαν κατά το παρελθόν με τις ταχύτητες που θα έπρεπε», δήλωσε χαρακτηριστικά ο υπουργός Οικονομικών στο ραδιόφωνο των «Παραπολιτικών» και στον Παναγιώτη Τζένο, αποτυπώνοντας το κλίμα. Αν προστεθεί, δε, στην εξίσωση και η κάθε άλλο παρά διακριτική όχληση του Γ. Στουρνάρα να αξιοποιήσουν επιτέλους τα διαθέσιμα «εργαλεία» των ρυθμίσεων, έχουμε την πλήρη εικόνα του κλοιού.

Ακόμα κι αν υπήρχε τέτοια συμφωνία ή πρόθεση, τα πραγματικά ακριβά ακίνητα «έφυγαν» προ πολλού και όποιος κάνει μια απλή αναζήτηση στη σελίδα του e-auction θα διαπιστώσει ότι κάθε ημέρα τα «σφυριά» χτυπάνε (και) για κατοικίες μικρομεσαίας αξίας. Πρόκειται για περιπτώσεις πρώτης κατοικίας; Οπως επισημαίνει η Αριάδνη Νούκα, δικηγόρος με μακρά εμπειρία σε θέματα «κόκκινων» δανείων, η συντριπτική πλειονότητα των στεγαστικών δανείων που χορηγήθηκαν πριν από 15-20 χρόνια και «έσκασαν» στην κρίση αφορούσαν την απόκτηση πρώτης κατοικίας, συνεπώς η απάντηση είναι αυτονόητη.

Αυτό δεν σημαίνει φυσικά ότι το «βουνό» των προβληματικών δανείων... εξαφανίστηκε. Περί τα 87 δισ. ευρώ βρίσκονται στα χέρια των servicers και το ερώτημα που «καίει» την κυβέρνηση και πολύ περισσότερο τους δανειολήπτες είναι τι κάνουν με αυτά τα δάνεια. Η καλόπιστη προσέγγιση είναι ότι, αν οι τράπεζες διακρατούσαν αυτά τα δάνεια, θα είχαν ελάχιστα περιθώρια για ευνοϊκές ρυθμίσεις, πόσω μάλλον για «κουρέματα», καθώς δεν θα μπορούσαν να απέχουν από τις εγγραφές αυτών των δανείων στους ισολογισμούς τους.

«Οπου οι servicers έχασαν σε δίκη, αυτομάτως άνοιξαν οι πόρτες των ρυθμίσεων», σημειώνει η Αρ. Νούκα. Προς επίρρωση αυτής της εικόνας, υψηλόβαθμος αξιωματούχος του υπουργείου Οικονομικών αναφέρει ότι μεταξύ των διαχειριστών παρατηρούνται διαφορετικές στρατηγικές, φέρνοντας ως παράδειγμα έναν από τους μεγαλύτερους «παίκτες», ο οποίος παίζει «σκληρά», προκρίνοντας τους πλειστηριασμούς αντί των ρυθμίσεων.

Δεν είναι, άλλωστε, μυστικό ότι το υπουργείο Οικονομικών «δείχνει» προς τη μεριά των τραπεζών και των διαχειριστών για τους βραδείς ρυθμούς ρυθμίσεων μέσω Εξωδικαστικού. Μέχρι τώρα έχουν γίνει διευκολύνσεις για μόλις 511 εκατ. ευρώ και άλλα 273 εκατ. ευρώ βρίσκονται σε αναμονή, κάτι το οποίο επισημαίνεται και στην 1η Μεταπρογραμματική Εκθεση Αξιολόγησης της Κομισιόν.

Το μόνο σίγουρο είναι ότι οριζόντιες ρυθμίσεις, όπως αυτές του Νόμου Κατσέλη, δεν υφίστανται, τα μεταβατικά προγράμματα «Γέφυρα» έχουν εκπνεύσει και αυτό που μένει είναι το νέο πλαίσιο προστασίας με τις διατάξεις του νέου Πτωχευτικού. Μετά από πολύμηνα, σκληρά παζάρια των αρμόδιων υπηρεσιακών όχι μόνο με τους θεσμούς, αλλά και με τους εκπροσώπους των τραπεζών, θεσμοθετήθηκε η δημιουργία ενός φορέα, ο οποίος επί της ουσίας θα μπορεί να αγοράζει την πρώτη κατοικία του ευάλωτου αντί του πλειστηριασμού και έναντι χαμηλού και επιδοτούμενου ενοικίου αυτός κατ’ αρχάς θα γλυτώνει την έξωση κι εν συνεχεία θα αποκτά δικαίωμα επαναγοράς του ακινήτου.

▶ Το συνολικό εισόδημα δεν πρέπει να υπερβαίνει τις 7.000 ευρώ για μονοπρόσωπο νοικοκυριό, προσαυξανόμενο κατά 3.500 ευρώ για κάθε μέλος του νοικοκυριού και έως του ποσού των 21.000 ευρώ ετησίως, ανεξαρτήτως της σύνθεσης του νοικοκυριού.

▶ Η συνολική φορολογητέα αξία της ακίνητης περιουσίας δεν πρέπει να υπερβαίνει το ποσό των 120.000 ευρώ για μονοπρόσωπο νοικοκυριό, προσαυξανόμενη κατά 15.000 ευρώ για κάθε πρόσθετο μέλος και έως του ποσού των 180.000 ευρώ.

Οι ευάλωτοι που καλύπτουν αυτά τα κριτήρια θα επιδοτούνται για 15 μήνες με ποσά από 70 έως 210 ευρώ μηνιαίως, ενώ στο διάστημα αυτό αναστέλλονται όλα τα μέτρα αναγκαστικής εκτέλεσης από τους πιστωτές, δηλαδή κατασχέσεις, πλειστηριασμοί και εξώσεις. Υπάρχει, όμως, κάτι που λίγοι το γνωρίζουν: Οι τράπεζες δεν είναι υποχρεωμένες να αποδεχθούν τη συγκεκριμένη διαδικασία διευκόλυνσης.

*Δημοσιεύτηκε στα Παραπολιτικά στις 26 Νοεμβρίου 2022.

Ως εκ τούτου, όποιος δηλώνει ότι πέφτει από τα σύννεφα για τους πλειστηριασμούς και τα «σφυριά» που χτυπάνε ασταμάτητα ακόμα και την πρώτη κατοικία είτε ζούσε σε άλλη χώρα την προηγούμενη επταετία των σκληρών νομοθετημάτων για τη διαχείριση των «κόκκινων» δανείων είτε είναι αφελής είτε, απλά, ψεύδεται. Η ηλεκτρονική πλατφόρμα για τους πλειστηριασμούς λειτούργησε σαν καθρέπτης της σκληρής πραγματικότητας.

«Κρύφτηκαν»

Αν και ενίσχυσε τη διαφάνεια των διαδικασιών, έκανε τελικά κοινωνούς του προβλήματος όλους τους πολίτες, ειδικά από τη στιγμή που άρχισαν να εκπνέουν το ένα μετά το άλλο τα νομοθετήματα, που δεν αντιμετώπισαν, αλλά «φρέναραν» -όχι πάντα με ακριβοδίκαιο τρόπο, «κρύβοντας» και τους εκ συστήματος μπαταχτσήδες- το κύμα των πλειστηριασμών:▶ Το 2018 αναρτήθηκαν 22.457 προγράμματα και ολοκληρώθηκαν 17.195

▶ Το 2019 αναρτήθηκαν 29.109 προγράμματα και ολοκληρώθηκαν 18.421

▶ Το 2020 και το 2021, δηλαδή τη διετία του κορονοϊού, με τις αναστολές των μέτρων αναγκαστικής εκτέλεσης και τα moratoria με τις τράπεζες, ολοκληρώθηκαν 10.666 προγράμματα και 11.302 αντιστοίχως

▶ Και φτάνουμε στο 2022, όταν η μεταCovid εποχή συνοδεύεται από την ολοκλήρωση (μέχρι τώρα) 33.692 πλειστηριασμών. Οι πληροφορίες λένε ότι δεν αναζητείται κάποια... μαγική συνταγή, μια νέα ρύθμιση ή διάταξη που θα λειτουργήσει σαν «από μηχανής θεός», αφού το βασικό -που είναι η εφαρμογή των υποχρεώσεων τραπεζών και διαχειριστών- δεν έχει ακόμα επιτευχθεί.

Οποιος παρακολούθησε, μάλιστα, τις παρεμβάσεις των τελευταίων εβδομάδων του Χρ. Σταϊκούρα αντιλαμβάνεται ότι η πίεση της κυβέρνησης προς τα πιστωτικά ιδρύματα και τους servicers θα γίνει ασφυκτική. «Τι έπρεπε να κάνουν οι τράπεζες και οι servicers; Οχι μόνο διμερείς ρυθμίσεις, αλλά έπρεπε να τρέξουν πολύ πιο γρήγορα στον εξωδικαστικό μηχανισμό ρύθμισης οφειλών. Δεν κινήθηκαν κατά το παρελθόν με τις ταχύτητες που θα έπρεπε», δήλωσε χαρακτηριστικά ο υπουργός Οικονομικών στο ραδιόφωνο των «Παραπολιτικών» και στον Παναγιώτη Τζένο, αποτυπώνοντας το κλίμα. Αν προστεθεί, δε, στην εξίσωση και η κάθε άλλο παρά διακριτική όχληση του Γ. Στουρνάρα να αξιοποιήσουν επιτέλους τα διαθέσιμα «εργαλεία» των ρυθμίσεων, έχουμε την πλήρη εικόνα του κλοιού.

Το «κεραμίδι»

Η πρώτη κατοικία, το «κεραμίδι», είχε συνδυαστεί όλα τα προηγούμενα χρόνια με την ευμάρεια, εξ ου και αποτελούσε και αποτελεί τοτέμ. Τα προηγούμενα χρόνια θεωρείτο ότι υπήρχε μια άτυπη «συμφωνία κυρίων», ένα moratorium, με τις τράπεζες, προκειμένου η πρώτη κατοικία να εξαιρείται από τους πλειστηριασμούς ή, εν πάση περιπτώσει, αυτοί να περιορίζονται σε πολυτελή ακίνητα.Ακόμα κι αν υπήρχε τέτοια συμφωνία ή πρόθεση, τα πραγματικά ακριβά ακίνητα «έφυγαν» προ πολλού και όποιος κάνει μια απλή αναζήτηση στη σελίδα του e-auction θα διαπιστώσει ότι κάθε ημέρα τα «σφυριά» χτυπάνε (και) για κατοικίες μικρομεσαίας αξίας. Πρόκειται για περιπτώσεις πρώτης κατοικίας; Οπως επισημαίνει η Αριάδνη Νούκα, δικηγόρος με μακρά εμπειρία σε θέματα «κόκκινων» δανείων, η συντριπτική πλειονότητα των στεγαστικών δανείων που χορηγήθηκαν πριν από 15-20 χρόνια και «έσκασαν» στην κρίση αφορούσαν την απόκτηση πρώτης κατοικίας, συνεπώς η απάντηση είναι αυτονόητη.

«Δεν γνωρίζουν»

Αξιωματούχος με μακρά εμπειρία στη διαχείριση του ιδιωτικού χρέους δίνει ακόμα μία ενδιαφέρουσα διάσταση: Οι τράπεζες και πολύ περισσότερο οι διαχειριστές, που έχουν αναλάβει πλέον το μεγάλο stock αυτών των χαρτοφυλακίων, δεν γνωρίζουν ποια από αυτά τα ακίνητα είναι πρώτη κατοικία, κοινώς πάνε στα «τυφλά», χωρίς φυσικά να επιδεικνύουν και κάποια διάθεση ή πρόθεση «φιλτραρίσματος». Εδώ φαίνεται πως υπάρχει πολύς χώρος για πίεση εκ μέρους της κυβέρνησης. Την περίοδο 2018-2019 έγινε ο μεγάλος όγκος των πωλήσεων - τιτλοποιήσεων, χάρη στον οποίο οι τράπεζες έχουν μειώσει τον δείκτη των «κόκκινων» δανείων τους γύρω στο 10%, με στόχο να υποχωρήσει σε μονοψήφια επίπεδα από το 2023.Αυτό δεν σημαίνει φυσικά ότι το «βουνό» των προβληματικών δανείων... εξαφανίστηκε. Περί τα 87 δισ. ευρώ βρίσκονται στα χέρια των servicers και το ερώτημα που «καίει» την κυβέρνηση και πολύ περισσότερο τους δανειολήπτες είναι τι κάνουν με αυτά τα δάνεια. Η καλόπιστη προσέγγιση είναι ότι, αν οι τράπεζες διακρατούσαν αυτά τα δάνεια, θα είχαν ελάχιστα περιθώρια για ευνοϊκές ρυθμίσεις, πόσω μάλλον για «κουρέματα», καθώς δεν θα μπορούσαν να απέχουν από τις εγγραφές αυτών των δανείων στους ισολογισμούς τους.

Περιθώριο

Άρα το ότι οι servicers πήραν αυτά τα δάνεια στο 30%-50% της αξίας τους ή και χαμηλότερα τους δίνει το περιθώριο «γενναίων» διευκολύνσεων. Η πραγματικότητα μάλλον είναι διαφορετική. Οι διαχειριστές εγκαλούνται για το ότι επιχειρούν να αποκομίσουν τα μέγιστα δυνατά κέρδη από αυτά τα φτηνά αγορασμένα δάνεια και μάλιστα σε χρόνο-ρεκόρ, χωρίς να εξαντλήσουν τις προβλεπόμενες διαδικασίες για ρυθμίσεις.«Οπου οι servicers έχασαν σε δίκη, αυτομάτως άνοιξαν οι πόρτες των ρυθμίσεων», σημειώνει η Αρ. Νούκα. Προς επίρρωση αυτής της εικόνας, υψηλόβαθμος αξιωματούχος του υπουργείου Οικονομικών αναφέρει ότι μεταξύ των διαχειριστών παρατηρούνται διαφορετικές στρατηγικές, φέρνοντας ως παράδειγμα έναν από τους μεγαλύτερους «παίκτες», ο οποίος παίζει «σκληρά», προκρίνοντας τους πλειστηριασμούς αντί των ρυθμίσεων.

Δεν είναι, άλλωστε, μυστικό ότι το υπουργείο Οικονομικών «δείχνει» προς τη μεριά των τραπεζών και των διαχειριστών για τους βραδείς ρυθμούς ρυθμίσεων μέσω Εξωδικαστικού. Μέχρι τώρα έχουν γίνει διευκολύνσεις για μόλις 511 εκατ. ευρώ και άλλα 273 εκατ. ευρώ βρίσκονται σε αναμονή, κάτι το οποίο επισημαίνεται και στην 1η Μεταπρογραμματική Εκθεση Αξιολόγησης της Κομισιόν.

Τείχος προστασίας

Το δεύτερο ερώτημα που «καίει» και συνδέεται με το ερώτημα για την πρώτη κατοικία είναι αν τελικά υπάρχει, πλέον, κάποιο τείχος προστασίας τουλάχιστον για τα ευάλωτα νοικοκυριά.Το μόνο σίγουρο είναι ότι οριζόντιες ρυθμίσεις, όπως αυτές του Νόμου Κατσέλη, δεν υφίστανται, τα μεταβατικά προγράμματα «Γέφυρα» έχουν εκπνεύσει και αυτό που μένει είναι το νέο πλαίσιο προστασίας με τις διατάξεις του νέου Πτωχευτικού. Μετά από πολύμηνα, σκληρά παζάρια των αρμόδιων υπηρεσιακών όχι μόνο με τους θεσμούς, αλλά και με τους εκπροσώπους των τραπεζών, θεσμοθετήθηκε η δημιουργία ενός φορέα, ο οποίος επί της ουσίας θα μπορεί να αγοράζει την πρώτη κατοικία του ευάλωτου αντί του πλειστηριασμού και έναντι χαμηλού και επιδοτούμενου ενοικίου αυτός κατ’ αρχάς θα γλυτώνει την έξωση κι εν συνεχεία θα αποκτά δικαίωμα επαναγοράς του ακινήτου.

Ενδιάμεσο πρόγραμμα

Επειδή, όμως, αυτός ο φορέας δεν αναμένεται να λειτουργήσει πριν από το επόμενο φθινόπωρο, από τον περασμένο Σεπτέμβριο ενεργοποιήθηκε το ενδιάμεσο πρόγραμμα, με εισοδηματικά κριτήρια, όμως, πολύ χαμηλά:▶ Το συνολικό εισόδημα δεν πρέπει να υπερβαίνει τις 7.000 ευρώ για μονοπρόσωπο νοικοκυριό, προσαυξανόμενο κατά 3.500 ευρώ για κάθε μέλος του νοικοκυριού και έως του ποσού των 21.000 ευρώ ετησίως, ανεξαρτήτως της σύνθεσης του νοικοκυριού.

▶ Η συνολική φορολογητέα αξία της ακίνητης περιουσίας δεν πρέπει να υπερβαίνει το ποσό των 120.000 ευρώ για μονοπρόσωπο νοικοκυριό, προσαυξανόμενη κατά 15.000 ευρώ για κάθε πρόσθετο μέλος και έως του ποσού των 180.000 ευρώ.

Οι ευάλωτοι που καλύπτουν αυτά τα κριτήρια θα επιδοτούνται για 15 μήνες με ποσά από 70 έως 210 ευρώ μηνιαίως, ενώ στο διάστημα αυτό αναστέλλονται όλα τα μέτρα αναγκαστικής εκτέλεσης από τους πιστωτές, δηλαδή κατασχέσεις, πλειστηριασμοί και εξώσεις. Υπάρχει, όμως, κάτι που λίγοι το γνωρίζουν: Οι τράπεζες δεν είναι υποχρεωμένες να αποδεχθούν τη συγκεκριμένη διαδικασία διευκόλυνσης.

*Δημοσιεύτηκε στα Παραπολιτικά στις 26 Νοεμβρίου 2022.